Bildnachweis: © BonVenture.

Der Begriff Impact Investing ist in aller Munde – die Anzahl an Finanzprodukten, denen das Label angeheftet wird, ist in den letzten Jahren stark angestiegen. Das ist zunächst einmal erfreulich, doch es birgt auch seine Schwierigkeiten: Oft ist nicht klar, nach welchen Maßstäben die jeweiligen Investitionen als Impact Investments qualifiziert werden, geschweige denn, welchen konkreten Impact sie tatsächlich erzielen. So weicht der Begriff langsam, aber stetig auf – und damit auch die zugrunde liegenden Praktiken. Doch nur mit Impact-Messung kann im doppelten Sinne nachhaltiger Wandel gelingen.

Im Vergleich zu sogenannten ESG-Investments steht beim Impact Investing nicht der Ausschluss von Nachhaltigkeitsrisiken im Vordergrund einer Investitionsentscheidung, sondern die Erzielung eines positiven Netto-Impacts durch das Kerngeschäft eines Unternehmens. Die Investitionsentscheidung ist also von einem entsprechendem Impact-Ziel geleitet, welches über die Investitionsperiode erreicht werden soll. Rechtlich verbindlich ist diese Interpretation allerdings nicht. Vom Gesetzgeber wurden bisher nur in Ansätzen Standards geschaffen: Die EU-Verordnung über Europäische Fonds für soziales Unternehmertum (EuSEF) ging in ihrer Tiefe dabei am weitesten, Fondsmanager sind hier per Regulation zu Impact-Investments verpflichtet. Die Sustainable Finance Disclosure Regulation (SFDR) war nun der Versuch der EU, das Spektrum nachhaltiger Finanzanlagen in seiner Breite zu klassifizieren. Artikel neun geht dabei am ehesten auf messbare Impact-Ziele ein – allerdings schafften auch diese Vorgaben bislang wenig Klarheit unter den Marktteilnehmern, gerade was ihre Interpretation, Umsetzung und Überprüfung angeht. Um den Ansatz des positiven, messbaren Impact Investing klarer von anderen Ansätzen abzugrenzen, sprechen einige der etablierten Anbieter deswegen inzwischen von High- oder Deep Impact Investing. Bislang müssen Investoren aber vor allem selbst ganz genau hinschauen: Was versteht eine Fondsgesellschaft unter Impact Investing? Ist die Wirkung auf Fondsebene im Gesellschaftsvertrag verankert? Hängt die Vergütung der Fondsmanager von gesetzten Impact-Zielen ab? Wie misst die Gesellschaft ihren Impact?

Einblicke in die Impact-Praxis

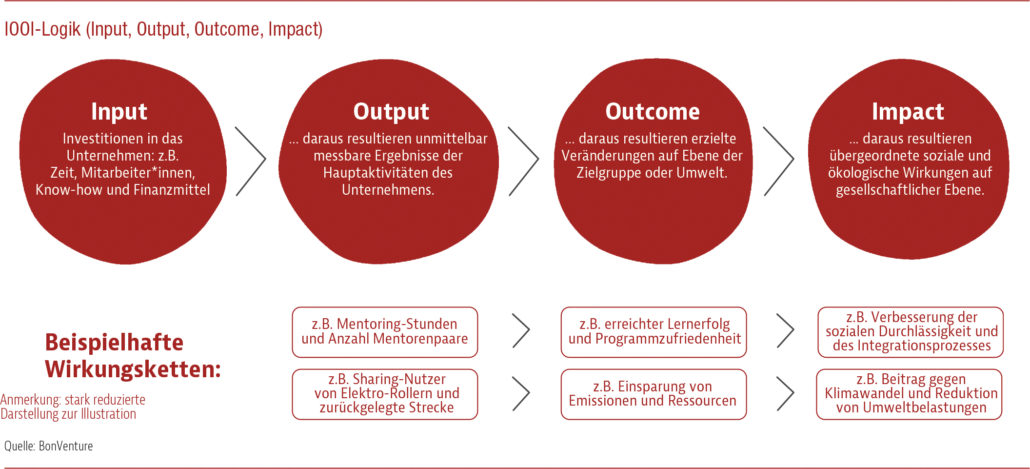

BonVenture ist 2003 aus der Vision heraus entstanden, selbsttragende und profitable Geschäftsmodelle zu finanzieren, die die gesellschaftlichen Herausforderungen unserer Zeit mit unternehmerischen Mitteln lösen. Von Beginn an lag es auf der Hand, den Erfolg dieses Ansatzes zu messen. Ausgangspunkt für jede Investitionsentscheidung ist die Impact-Analyse, in der zum einen das adressierte gesellschaftliche Problem und zum anderen der Wirkungsmechanismus des Kern-Geschäftsmodells beschrieben werden. Leitfrage dabei: Ist die gesellschaftliche Wirkung eine unmittelbare und untrennbare Folge des Geschäftserfolgs des jeweiligen Unternehmens? Nur wenn die Antwort Ja lautet, sind Geschäftsmodell und gesellschaftlicher Impact inhärent miteinander verknüpft. Diese Verknüpfung lässt sich als Wirkungskette in einer IOOI-Logik (Input, Output, Outcome, Impact) beschreiben, was auch als Theory of Change-Methode bezeichnet wird.

Die Wirkungskette hilft dabei, den sozialen oder ökologischen Gesamt-Impact eines Unternehmens auf direkt messbare, operative Unternehmensindikatoren (Output) zu konkretisieren. Das klingt technokratisch, ist aber entscheidend: Wer auf der abstrakten gesellschaftlichen Ebene bleibt, betreibt reines Storytelling – wer sich hingegen auf eine messbare Ebene begibt, lässt sich an seinem eigenen Anspruch bewerten. Deswegen entscheidet der Investorenbeirat bei BonVenture für jede Investition über konkrete Impact-KPIs mit expliziten Zielen auf der Output- und/oder Outcome-Ebene. Über die Entwicklung dieser KPIs werden die Investoren regelmäßig unterrichtet – zusammen mit dem üblichen Finanzreporting. So können sie langfristig und transparent den erreichten Impact nachvollziehen und mit den gesetzten Zielen abgleichen. Sie wissen also zum Beispiel, ob ein Unternehmen tatsächlich die angestrebten Energieeinsparungen bei seinen Nutzern erzielen konnte oder in einem anderen Fall die angestrebte Anzahl von Betreuungsplätzen für Kinder tatsächlich geschaffen wurde.

Die Zukunft des Impact Investing

Eine aktive Berücksichtigung von Impact wirkt sich positiv auf die finanzielle Rendite aus. Durch das Antizipieren gesellschaftlicher Herausforderungen werden Geschäftsmodelle gesellschaftlich relevant. Impact und finanzielle Rendite schließen sich im Impact Investing somit nicht aus. Klar ist auch, dass simple ESG-Maßnahmen dafür nicht reichen. Damit sich diese Transformation auch in der Breite etabliert, braucht der Finanzsektor allerdings klarere Vorgaben für die Einordnung von nachhaltigen Anlagestrategien, Mindeststandards für die Impact-Messung oder auch einen Impact-Audit zur Prüfung der Impactmessung. Zahlreiche Akteure setzen sich für diese Ziele ein, etwa die Bundesinitiative Impact Investing oder auch die European Venture Philanthropy Association. Transparenz ist der erste Schritt zu einer nachhaltigeren Form des Wirtschaftens – sowohl aufseiten der Unternehmen als auch aufseiten der Geldgeber.

Über den Autor:

Paul Garte ist Investment Manager bei BonVenture, dem ersten Anbieter von Impact Venture Capital im deutschsprachigen Raum, der sich auf die gesellschaftliche Wirkung von Unternehmen fokussiert. BonVenture setzt sich für eine transparente Kommunikation von Impact und Impact-Messung ein.