Corporate Venture Capital (CVC) leistet im Start-up-Ökosystem einen entscheidenden Mehrwert für den Mutterkonzern bei der Finanzierung von Jungunternehmen. Zu diesem Ergebnis kommt die aktuelle Studie „European Corporate Venture Capital Value Impact Study“ der Wirtschaftsprüfungs- und Beratungsgesellschaft PwC. Unternehmen, deren CVC-Aktivitäten der Top-Performer-Gruppe zugeordnet werden konnten, zeigten eine durchschnittliche Steigerung ihres Marktwert-Buchwert-Ratios um 31%.

Diverse Teams mit Erfahrung bringen größten Impact

Untersucht wurden dafür die CVC-Investments von 123 europäischen, börsennotierten Konzernen mit einer Marktkapitalisierung von mehr als 2 Mrd. EUR, die im Zeitraum von 2010 bis 2020 getätigt wurden. Die Studie wurde in Zusammenarbeit mit der EBS Universität für Wirtschaft und Recht in Wiesbaden erstellt und zieht als Erfolgsindikator das Tobinsche Q heran. Die Studie zeigt, dass die Aktionäre die Wachstumschancen von Konzernen mit aktiven CVC-Einheiten wesentlich positiver wahrnehmen als bei weniger aktiven Unternehmen. Im Schnitt konnten Unternehmen, welche zehn Start-up-Investments per annum durchgeführt haben, dieses Verhältnis um 0,66 steigern. Starke positive Einflüsse auf die Investments der CVCs zeigten sich in divers besetzten Teams mit hohem Frauenanteil sowie Venture Capital-erfahrenen Managern. Demnach erzielten Konzerne, die im Untersuchungszeitraum ihren Frauenanteil im Investmentteam um 10% erhöhten, eine Erhöhung des Marktwert-Buchwert-Ratios um 0,2. Im Ranking der CVCs weit vorne liegen zudem jene Einheiten mit einem Managementteam, das über durchschnittlich mehr als zehn Jahre Erfahrung im Venture Capital-Segment verfügt und eine geringe Anzahl an Mitgliedern mit weniger als drei Jahren Wagniskapitalinvestmenterfahrung im Investmentteam zählt. Weiterhin beeinflussen außerhalb des Konzernverbunds rekrutierte Mitarbeiter das Geschäft positiv. Und auch die Börsenanalysten spielen eine wichtige Rolle. So können zehn Broker Reports, die das Thema CVC aufgreifen, das Marktwert-Buchwert-Ratio im Untersuchungszeitraum um 0,62 steigern, woraus sich ein großer strategischer Wettbewerbsvorteil ergibt. Die Teamgröße spielt hingegen keine entscheidende Rolle. Wichtiger seien hierbei eher die Effizienz und gut funktionierende interne Prozesse.

(c) PwC

Tobinsches Q als Untersuchungswert

Mit der betriebswirtschaftlichen Kennzahl Tobinsches Q – oder auch Tobinscher Quotient – wird ein Proxy für den Unternehmenswert anhand des Verhältnisses vom Marktwert eines Unternehmens – also seines Börsenwerts sowie der Verbindlichkeiten – zum Buchwert aller Vermögenswerte berechnet. Bei einem Ergebnis größer als eins lässt sich eine positive Wahrnehmung der Aktionäre zu den zukünftigen Wachstumsopportunitäten des Unternehmens ablesen. Der an der Börse gehandelte Wert des Unternehmens übersteigt damit die Summe seines Vermögens. Für Unternehmen, die in der untersuchten Dekade jährlich rund zehn CVC-Investments tätigten, erhöhte sich das Marktwert-Buchwert-Ratio damit um 0,66.

„CVC-Investoren sollten mehr Rollen in Investmentteams mit Frauen besetzen“

Interview mit Florian Nöll, PwC, und Prof. Ulrich Hommel, EBS Universität

VC Magazin: Welche Branchen stehen besonders im CVC-Fokus und liefern einen entsprechend höheren Mehrwert für den Mutterkonzern?

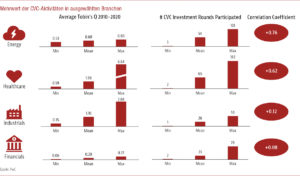

Hommel: Einen besonders starken Zusammenhang zwischen CVC-Investments und Wertschöpfung konnten wir im Energiesektor nachweisen. Die Energiewende und das Ziel der Klimaneutralität erfordern ein fundamentales Umdenken für die Kerngeschäfte vieler Energieunternehmen. CVC ist hier ein wichtiges Instrument in den Konzernstrategien, um in Zusammenarbeit mit innovativen Unternehmen eine Unternehmenstransformation umzusetzen. Der Energiesektor, wo CVC-Investoren meist in Cleantech oder neuartige Energie- und Mobilitätskonzepte investieren, demonstriert, inwieweit CVC das Fundament für Fortschritt und Innovation ist.

VC Magazin: Sie haben analysiert, dass diverse Teams am besten performen. Wie sieht in Ihren Augen die beste Aufstellung für ein Team hinsichtlich Geschlecht und Erfahrung aus?

Hommel: CVC-Investoren sollten mehr Rollen in Investmentteams mit Frauen besetzen und gleichzeitig ein möglichst erfahrenes Team mit langjähriger Venture Capital-Branchenkenntnis aufbauen. Erfahrene Wagniskapitalmanager findet man allerdings vor allem unter den unabhängigen Investoren, weshalb es für CVC-Einheiten unerlässlich ist, Talente auch außerhalb des Konzernverbunds zu rekrutieren. Gleichzeitig sollte eine CVC-Einheit auch nicht den Bezug zum Kerngeschäft des Mutterkonzerns und dem damit einhergehenden Wettbewerbsvorteil eines tiefgehenden Industrieverständnisses verlieren, weshalb es auch sinnvoll ist, intern aus der Mutter zu rekrutieren.

VC Magazin: Wie gut sind aktuell deutsche CVCs in puncto Diversität im internationalen Kontext aufgestellt?

Nöll: Wie andere Studienverfasser stellen auch wir fest, dass diverse Teams besser performen als reine Männerteams. Dennoch tut sich speziell die Wagniskapitalbranche schwer, den Anteil von Investmentmanagerinnen und General-Partnerinnen zu erhöhen. Zum Zeitpunkt der Datenerhebung im Sommer 2021 konnten wir feststellen, dass 40% der analysierten CVCs einen Frauenanteil von höchstens 25% in ihren Führungsteams beschäftigen. 19% der Untersuchungsgruppe beschäftigten sogar gar keine weiblichen Führungskräfte. Für die analysierten deutschen CVCs sieht es kaum besser aus: 50% haben höchstens ein Viertel ihrer Führungsteams mit Frauen besetzt, und 15% beschäftigten gar keine Managerinnen. Nur 15% der untersuchten Investmentteams sind in Deutschland paritätisch besetzt. Aus anderen Studien wissen wir, dass dieses Missverhältnis zu einem Bias bei den Investitionsentscheidungen führt, wodurch Gründerinnen deutlich weniger Venture Capital erhalten als ihre männlichen Kollegen. Um diesem Problem zu begegnen und Vorschläge für einen Umbruch zu entwickeln, engagiere ich mich in einer globalen Initiative des World Economic Forum.

VC Magazin: Während und nach der Dotcom-Krise verabschiedeten sich die meisten Konzerne von ihren CVC-Einheiten. Haben Sie Befürchtungen, dass sich solch ein Rückgang angesichts der wirtschaftlich rauen Zeiten bei den CVCs wiederholen könnte?

Hommel: Die heutige Zeit ist kaum mit der Dotcom-Krise zu vergleichen. Der Energiesektor zeigt, wie CVC elementarer Teil eines Transformationsprozesses sein kann und hier auf strategischer Seite echte Mehrwerte geschaffen werden. Unsere Analyse von mehr als einem Jahrzehnt CVC-Transaktionen zeigt, dass Unternehmenslenker diese Investitionsform heute als festen Bestandteil der Konzernstrategie sehen, der langfristige und nachhaltige Wachstumsopportunitäten schafft.

Zu den Interviewpartnern:

Prof. Ulrich Hommel, Ph.D., ist Inhaber des Lehrstuhls für Unternehmens- und Hochschulfinanzierung an der EBS Universität für Wirtschaft & Recht in Wiesbaden.

Florian Nöll ist als Head of Corporate Development & Innovation für die Venture-Investments von PwC Deutschland verantwortlich und berät als Leiter des Center of Excellence for CVC global Kunden im Aufbau neuer Investmentaktivitäten.