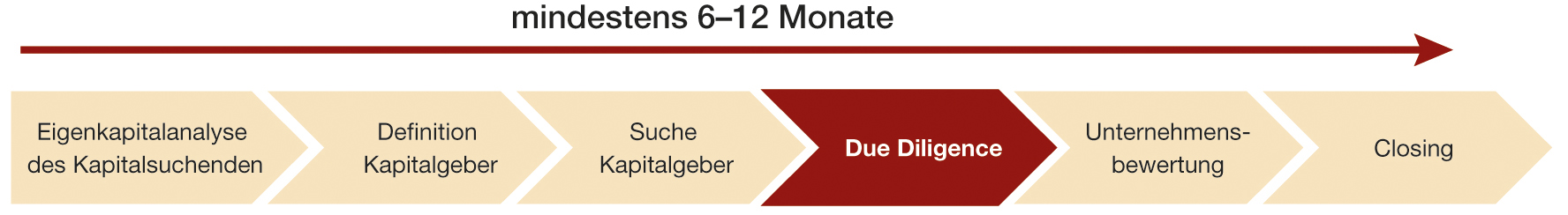

Bei innovativen, technologieorientierten Unternehmensgründungen ist eine Beteiligung von privaten oder institutionellen Risikokapitalgebern die Regel. Besonders Life Sciences haben aufgrund der komplexen Produkt-, Zulassungs- und Marktsituation einen enormen Forschungs- und Entwicklungsaufwand, der mit einem erheblichen Finanzierungsbedarf und Risiko verbunden ist. Entsprechend hoch sind die Erwartungen an Wachstums- und Ertragspotenzial seitens der Investoren. Um Chancen und Risiken bestmöglich zu evaluieren, ist die eingehende Prüfung des Unternehmens – die Due Diligence – ein Schlüsselelement auf dem Weg zum erfolgreichen Closing. Durch gründliche und strukturierte Vorbereitung können Unternehmen maßgeblich zur positiven Beschleunigung und Professionalisierung des Kapitalakquisitionsprozesses beitragen.

Sorgfalt als Basis für eine Investmententscheidung

Wörtlich übersetzt heißt Due Diligence „Angemessene Sorgfalt“ und beschreibt als Grundlage für eine fundierte Beteiligungsentscheidung eine mit der erforderlichen Sorgfaltspflicht durchgeführte Prüfung und Bewertung eines kapitalsuchenden Unternehmens. Untersucht wird, ob die Darstellungen des Unternehmens bezüglich seines Geschäftskonzepts sowie die Annahmen hinsichtlich einer Beteiligung tatsächlich zutreffen und ob potenzielle Risiken identifiziert wurden. Außerdem bildet die Due Diligence in der Regel die Basis für die nachfolgende Unternehmensbewertung und weitere Vertragskonditionen.

Von der Grobselektion zur Tiefenprüfung

Im ersten Schritt prüfen Investoren mittels der Screening Due Diligence (Grobselektion) die vielfältigen Anfragen von kapitalsuchenden Unternehmen. Life Sciences-Investoren legen hier Kriterien wie Mindestanforderungen an das Entwicklungsstadium bei Biotech- oder Vorliegen eines Prototyps bei Medizintechnikunternehmen an. Indem potenzielle Investoren vorab analysiert und gezielt nach hoher Übereinstimmung zum eigenen Unternehmensfokus auswählt werden, können sich Unternehmen Zeit und Mühen sparen. Aufgrund der häufig mangelnden Transparenz im Investorenmarkt empfiehlt sich für Unternehmen die Unterstützung durch spezialisierte Netzwerke und Förderorganisationen, welche die aktuelle Investitionsbereitschaft von Investoren kennen. In nächsten Schritt prüfen Kapitalgeber das Investitionspotenzial. Hier spielen neben einem interessanten Produkt ein großer bzw. wachsender Markt, eine attraktive Skalierbarkeit des Geschäftsmodells und ein kompetentes sowie umsetzungsstarkes Management eine entscheidende Rolle. Werden diese ersten Hürden erfolgreich gemeistert, beginnt die eigentliche Tiefen-Due Diligence. Mögliche Inhalte sind z.B. die Management Due Diligence, Produkt- oder technische Due Diligence, Market Due Diligence, Legal Due Diligence und Financial Due Diligence. Bei jungen Unternehmen sind zunächst das Führungsteam, die technische Due Diligence in Kombination mit Markt- und Wettbewerbssituation sowie die Patentanalyse entscheidend dafür, dass es zum Start der Verhandlungen über Unternehmensbewertung und Beteiligungsvertrag kommt.