Bildnachweis: Risk Partners GmbH, Risk Partners.

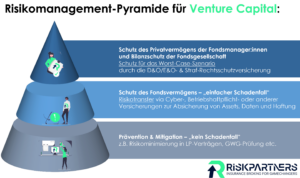

In Zeiten von „Down Rounds“ und einer schlechteren Performance gegenüber den Limited Partnern nehmen die Ansprüche im Venture Capital-Umfeld zu. Für Fondsmanager heißt dies, mit passgenauen Versicherungs- und Risikokonzepten vorzubeugen und dadurch die persönliche Haftung mit dem Privatvermögen zu verhindern.

Der Kernauftrag eines Venture Capital-Fonds ist es, „Moonshot-Ideen“ zu finden und mit Risikokapital zu fördern. Neben dem bewussten und aktiven Eingehen großer Investitionsrisiken sollten jedoch typische operative und persönliche Haftungsrisiken der Fondsmanager bewertet und zum Teil auch auf Versicherungsunternehmen transferiert werden. Wenngleich meist weniger medienwirksam als Wirtschaftsskandale von DAX-Konzernen, so richtet sich die überwiegende Anzahl an Schadensersatzklagen gegen Organe von kleinen, mittelständischen sowie regulierten Unternehmen, etwa Fonds- oder Kapitalverwaltungsgesellschaften. Schadenersatzansprüche gegen Fondsmanager sind sowohl durch die eigene Gesellschaft („Innenhaftung“) als auch durch Dritte („Außenhaftung“) möglich. Aus generellen Haftungsnormen, wie § 43 GmbHG oder vergleichbaren ausländischen Gesetzen, zuzüglich strenger regulatorischer Anforderungen der BaFin oder der Luxemburger CSSF, leitet sich die unmittelbar persönliche, unbegrenzte und gesamtschuldnerische Haftung des Organs ab. Wird eine Pflichtverletzung der Geschäftsleitung festgestellt, gilt grundsätzlich, dass die Gesellschaft ihren Anspruch geltend machen muss. Es handelt sich hierbei nicht um eine Ermessensentscheidung, sondern um eine gebundene Entscheidung der Gremien und Vertreter der Gesellschaft, die speziell mit Blick auf die besondere Rolle als Kapitalverwaltungsgesellschaft auch streng geahndet werden muss, um eine eigene Haftung zu vermeiden.

Schutz der Fondsgesellschaft und Prävention durch operatives Risikomanagement

Um Haftungsrisiken von Fondsmanagern und speziellen Beauftragten wie AML-Officer oder Meldestellenbeauftragten nach Hinweisgeberschutzgesetz fernzuhalten, sollten daher operative Maßnahmen zur Risikoprävention und -minimierung im Vordergrund stehen. Exemplarisch sind hierfür strenge AML/KYC-Prüfungen, Investitionen in IT-Security sowie die sorgfältige Auswahl kompetenter Berater. Die Beispiele des norwegischen Fonds Norfund mit einem Cyberdiebstahl über 8,1 Mio. EUR oder der kürzlich eingereichten Klage

gegen Target Global aufgrund eines sanktionierten Limited Partners unterstreichen die Bedeutung eines effektiven operativen Risikomanagements.

Enthaftende Maßnahmen und Regelungen

Haftungsreduzierende Regelungen in persönlichen Dienst-/Anstellungsverträgen oder auch LP-Verträgen können helfen, der Haftung teilweise vorzubeugen oder sie zumindest zu limitieren. Auch toolgestützte Dokumentation von Governance- und Compliance-Prozessen kann helfen, die Kriterien der Business Judgement Rule oder ISION-Kriterien zu erfüllen und sich so der Haftung erfolgreich zu erwehren. In der Praxis verbleibt jedoch ein Großteil des persönlichen Haftungsrisikos auch mit entsprechenden Maßnahmen bei den Fondsmanagern, da sich insbesondere die Verantwortung von Außenhaftung z.B. gegenüber BaFin, Finanzamt oder Datenschutzbehörden nicht begrenzen lässt.

Haftung mit dem Privatvermögen – Welchen Schutz bietet eine D&O/E&O-Versicherung?

Um der unbegrenzten Haftung mit dem Privatvermögen daher vorzubeugen, sollte eine speziell kombinierte D&O/E&O-Versicherung installiert werden. Die lückenlose Verzahnung dieser beiden Versicherungen unter einem Vertrag bietet einen maßgeschneiderten Schutz gegen Vermögensschadenansprüche aufgrund behaupteter oder tatsächlicher Pflichtverletzungen aus ihrer Organtätigkeit (D&O) beziehungsweise bei Fehlern, Versäumnissen oder Fehlberatung im beruflichen Kontext („Errors and Omissions“; E&O). Abgesichert sind hierbei Anwaltskosten zur Verteidigung und Aufklärung (etwa auch Untersuchungskosten, Gutachten et cetera) sowie die letztliche Befriedung von Schadenersatzansprüchen im Rahmen einer gerichtlichen Feststellung oder eines außergerichtlichen Vergleichs. Durch die Bündelung der D&O- und E&O-Versicherung können Abgrenzungsprobleme und Streitigkeiten zweier Versicherer zur Zuständigkeit vermieden werden. Vermögensschadenansprüche auf operativer Ebene der KVG sind so bereits im Rahmen der Fondstätigkeit im Modul der E&O-Versicherung abgedeckt, sodass einem direkten unangenehmen Anspruch gegen die Fondsmanager durch einen Innenregress vorgebeugt werden kann.

Strafrechtliche Ansprüche und aufsichtsrechtliche Untersuchungen

Neben zivilrechtlichen Inanspruchnahmen können auch strafrechtliche Verfahren etwa in Steuersachen sehr teuer für die Fondsmanager werden, denn strafrechtliche Untersuchungen werden – anders als im Zivilrecht – immer individuell auf Ebene der Fondsmanager verfolgt, sodass auch das Kostenrisiko von der betroffenen Person selbst zu tragen ist. Eine Strafrechtsschutzversicherung rundet daher die Absicherung neben der D&O/E&O-Versicherung ab und wird vor allem bei Untersuchungen oder Verfahren von Aufsichtsbehörden wie BaFin oder CSSF aufgrund des strafrechtlichen Charakters benötigt. Ausschnittsdeckungen im Rahmen der D&O-Versicherung sind mit Vorsicht zu genießen, da diese nicht in jedem Schadenfall greifen.

Zum Autor:

Florian Eckstein ist Managing Partner der Risk Partners GmbH, eines Spezialversicherungsmaklers für Venture Capital-Fonds, Life Sciences, komplexe Fragen der D&O-Versicherung und Absicherungen bei IPOs.